对于全年一次性奖金

大家是不是还有这些疑问

深税君这就来为大家一一解答

全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

它也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。雇员取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

2023年12月31日前,有两种计税方式,下面我来给你详细说说!

即不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

按月换算后的综合所得税率表

居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税,适用综合所得(年度)税率表。

综合所得税率表

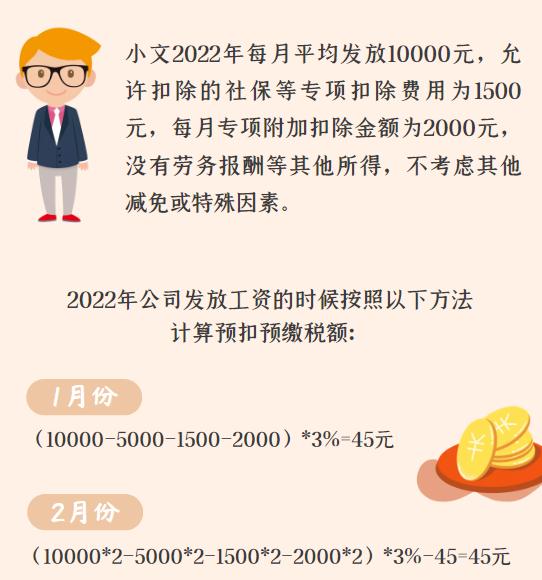

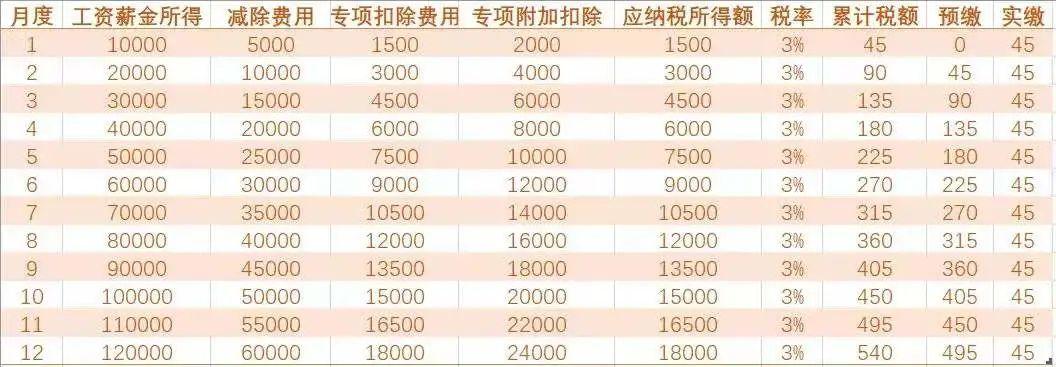

依次类推:

全年单位预扣预缴540元的个人所得税。

方法一:选择单独计税

第一步:

将全年一次性奖金除以12,即30000/12=2500元。

第二步:

查找税率,参照《按月换算后的综合所得税率表》,适用税率为3%,速算扣除数0。

第三步:

全年一次性奖金应纳税额=全年一次性奖金收入*适用税率-速算扣除数

=30000*3%-0=900元。

第四步:

全年总应纳税额=540+900=1440元。

方法二:选择并入综合所得

全年总应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

=10000*12+30000-5000*12-1500*12-2000*12=48000元;

适用综合所得年度税率表,税率为10%,速算扣除数是2520;

全年总应纳税额

=48000*10%-2520=2280元;

全年一次性奖金应纳税额=2280-540(综合所得)=1740元。

两种计税方式计算出来的结果会有差别,纳税人可以自行比较,选择适用全年一次性奖金优惠政策或选择并入当年综合所得计算缴纳个人所得税。

由于每个人的收入情况不同,适用哪种计税方式更优需要具体计算分析,建议纳税人可以在次年3月至6月办理综合所得年度汇算时,登录个人所得税手机APP,点击【奖金计税方式选择】,即可查看不同计税方式下的应纳税额。

若预扣预缴时选择将全年一次性奖金并入工资薪金收入,那么次年办理年度汇算时不可以将该笔奖金从综合所得收入中拆分出来。

第一项优惠政策说完啦

接着来看看第二项!

计算公式为:

应纳税额=股权激励收入×适用税率-速算扣除数

公式中的上述股权激励收入,为减除行权成本后的收入余额。

居民个人一个纳税年度内取得两次(项)以上股权激励所得时,将纳税年度内各次(项)股权激励所得合并,按照上述公式计算应纳税额,减去本年度此前股权激励所得已纳税额的差额,为本次(项)股权激励所得的应纳税额。

各位打工人和股东们

看完前两项优惠政策

是不是就莫名兴奋起来了

你以为这就结束了

还有第三个惊喜呢

具体分为两大类

咱们一个个来看

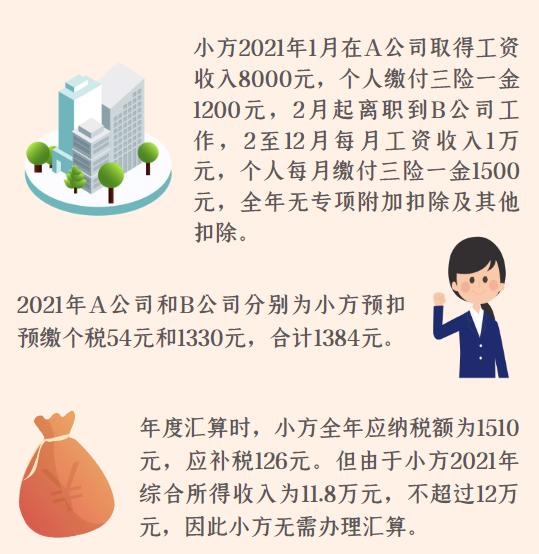

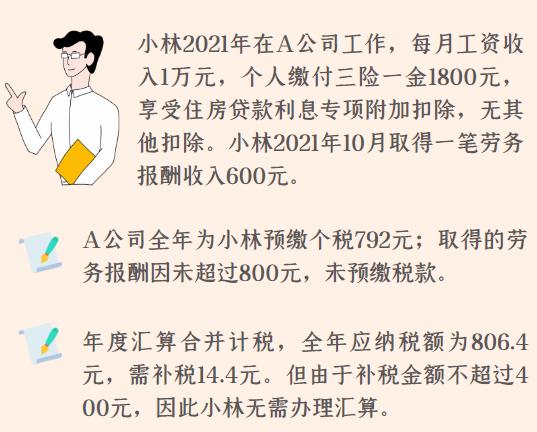

年度综合所得收入≤12万元,且需要汇算清缴补税的,不论补税金额多少,均不需办理年度汇算。

➤

Tips:

此处收入指“毛收入”,即为不减除任何费用、扣除、税款前的收入,通俗理解即为税前收入,并不是您实际拿到手的收入。

年度汇算需补税金额≤400元,不论综合所得年收入多少,均不需办理年度汇算。

➤

注意:

若纳税人取得综合所得时,存在扣缴义务人未依法预扣预缴税款的情形,不包括在免于办理汇算清缴补税的范围内。

大家来看看这幅图

最先看到的三个词

就是属于你的2022!

目前深圳疫情严峻

深税君在这提醒大家

要自觉遵守管控要求

主动配合防疫检测

戴口罩 勤洗手哦!

来源:深圳税务